M-aid web版 Vol.39

給与所得者の特定支出控除について

“特定支出控除”はサラリーマンの方々が確定申告により利用できる制度です。

従前よりこの制度はありましたが、利用するハードルが高く使い勝手が悪かったため、毎年10人前後の人数しか利用されていませんでした。しかし、税制改正により範囲の拡大・基準の見直しが行われ、平成25年以後の所得税、平成26年以後の個人住民税から適用されることとなり、利用機会が増えるのではないかと見込まれ関心が高まっています。以下、特定支出控除の概要等についてご説明していきます。

《 改正内容 》

○ 範囲の拡大

弁護士、公認会計士、税理士などの資格取得費、勤務必要経費

(図書費、衣服費、交際費等)が特定支出に追加されました。

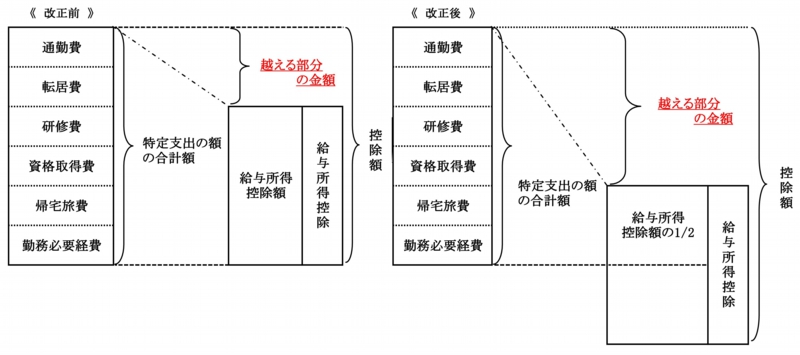

○ 適用判定の基準の見直し

適用判定の基準が給与所得控除額の2分の1(改正前:給与所得控除額の総額)に緩和されました。

※ 改正後の制度は、平成25年分の所得税から適用できます。

【特定支出控除の概要】

特定支出控除は、特定支出の額の合計額が給与所得控除額の2分の1(最高125万円)を超える場合、その超える部分について、確定申告を通じて給与所得の金額の計算上控除することができる制度です。

特定支出とは、下表の範囲①から⑥に掲げる支出のうち一定の要件を満たすもので、給与等の支払者によって証明がされたものです。

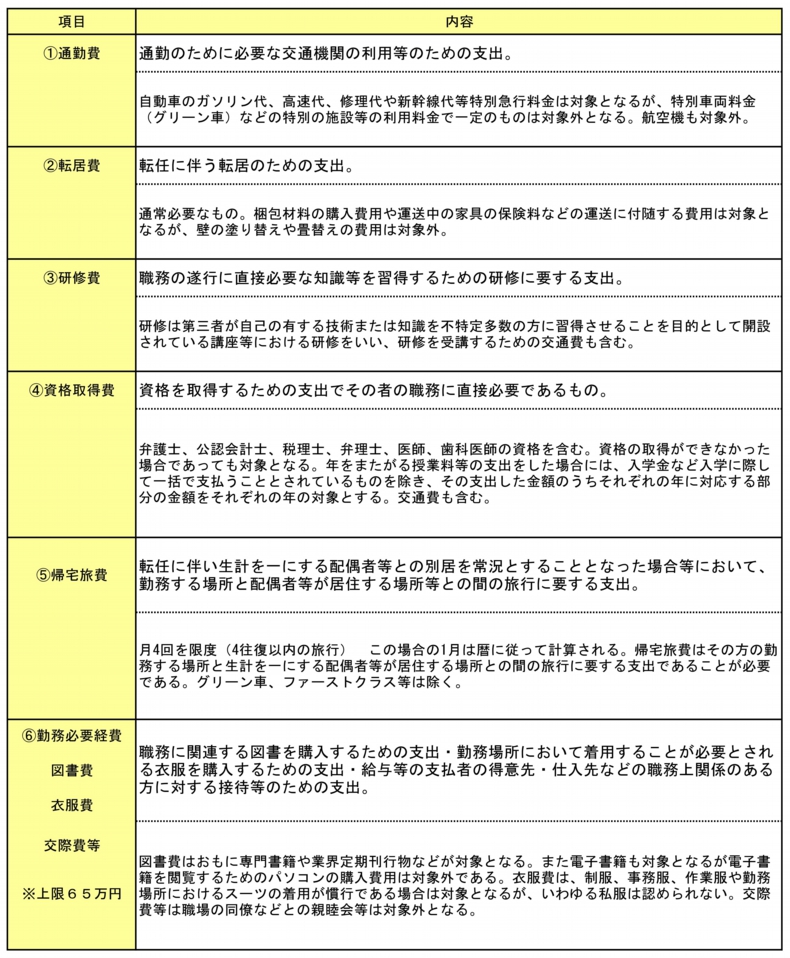

【特定支出の範囲】

※上記の支出について給与等の支払者により補填される部分があり、かつ、その補填される部分につき所得税が課されない場合には、その補填された金額は上記支出金額から控除する。(勤務先が負担しているものは除かれる)

したがって、実際自己が負担した金額のみ特定支出控除の対象となる支出となる 。

【特定支出控除の適用を受けるために必要な手続等】

特定支出控除の適用を受けるためには、確定申告書等にその適用を受ける旨及び特定支出の額の合計額を記載するとともに、「特定支出に関する明細書」及び「給与等の支払者の証明書」(会社からの証明がないと特定支出控除の適用できません。)を添付する必要があります。

また、確定申告書等の提出に当たっては、特定支出に係るその支出の事実及びその金額を証する書類(領収証等)を添付するか又はその提出の際に提示しなければならないこととされています。

※ 領収証等については確定申告の際に必要であることから、保存しておく必要があります。

※ 明細書等の様式は、国税庁ホームページからダウンロードするか、税務署にも用意されています。

【 計算式 】

〈改正前〉

特定支出の額 > 給与所得控除額の場合に適用あり

給与所得の金額=給与収入-{給与所得控除額(A)+(特定支出控除額-(A))}

(つまり、特定支出の額の合計額を給与収入より控除できる)

〈改正後〉

特定支出の額(拡大部分も含む)> 給与所得控除額 × 1/2 の場合に適用あり

給与所得の金額=

給与収入-{給与所得控除額(A)+(特定支出控除額-(A)× 1/2(最高125万円))}

●特定支出控除イメージ図

《 具体例 》

Aさんの給与収入 4,000,000円(給与所得控除額:1,340,000円)

資格取得費 600,000円

スーツ代(年間) 100,000円

図書費や交際費 250,000円

合計 950,000円

判定:1,340,000円×1/2=670,000円<950,000円

950,000円-670,000円=280,000円 ∴特定支出控除の適用あり

280,000円が控除額にプラスとなり、

給与所得:4,000,000円-(1,340,000円+280,000円)=2,380,000円

所得税率10%、住民税率10%とすると56,000円の減税となります。

非課税枠の通勤費(月10万円)を超えた方や、職業柄スーツなどをよく購入される方、資格取得で授業料を支払っている方は、「特定支出控除」の制度を使えるかもしれませんので、領収書を確認してみてください。医療費控除と同じく、年間を通して準備が必要です。忘れず保管しておきましょう。

(このコンテンツは、平成25年10月1日現在の法令・通達等により作成しています。)

森川コンサルティンググループ

森川コンサルティンググループ