M-aid web版 Vol.6

改正 住宅取得等資金贈与

子供が父母または祖父母から住宅の取得等資金として贈与を受けた場合、

いくら位までであれば贈与税が課税されないのでしょうか?

従来の制度と、平成22年改正ポイントをご説明していきます!

(1)従来の住宅取得等資金贈与

平成21年および平成22年中に、その年1月1日において20歳以上である者が直系尊属である父母または祖父母から住宅の取得等又は増改築等資金の贈与を受け

贈与年の翌年3月15日までにその住宅を取得して居住の用に供している場合には、その贈与額500万円までについて贈与税が非課税となります。

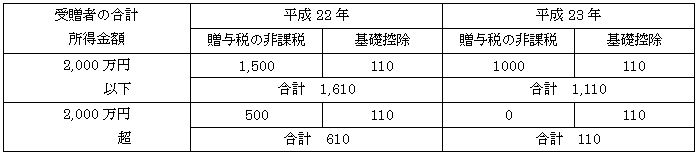

よって下記の金額までの贈与については贈与税が課税されません。

① 暦年課税を活用する場合

500万円(住宅特例非課税)+110万円(基礎控除)=610万円

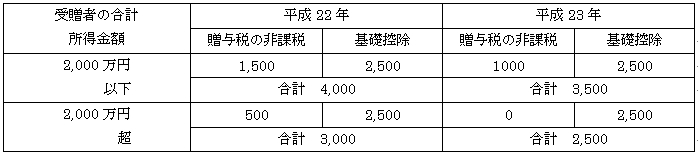

② 相続時精算課税を活用する場合

500万円(住宅特例非課税)+2,500万円(相続時精算課税)+1,000万円(住宅資金特別控除額)=4,000万円

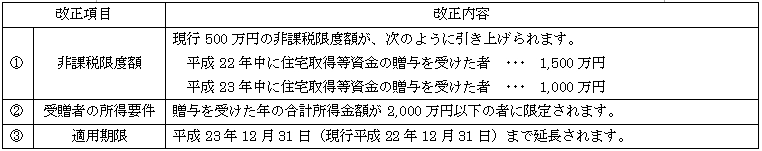

(2)平成22年改正

① 住宅取得等資金贈与の非課税枠の拡大

平成22年1月1日から平成23年12月31日までの間に贈与により取得する住宅取得等資金について次のような改正が行われます。

ただし、改正後の制度は、平成22年中に住宅取得等資金の贈与を受けた場合には上記(1)との選択適用が認められています。

② 住宅取得等資金贈与の相続時精算課税制度の見直し

平成22年1月1日以後の贈与から住宅資金特別控除額(1,000万円)の特例を廃止し、年齢要件(※1)の特例(贈与者である親の年齢に制約なし)が平成23年12月31日まで2年間延長されます。

※1 通常の相続時精算課税制度では贈与する側の親に65歳以上という年齢制限が設けられています。

上記(1)と(2)を考慮した今年と来年のマイホーム資金贈与の非課税枠をまとめると下記のようになります。

(単位:万円)

なお、上記の特例にはさまざまな適用要件がありますので、贈与又は受贈前に必ず森川会計事務所スタッフにご相談いただきますようよろしくお願いいたします。

(このコンテンツは、平成22年7月9日現在の法令・通達等により作成しています。)

森川コンサルティンググループ

森川コンサルティンググループ