M-aid web版 Vol.15

ふるさと納税制度について

こんな記事を目にしました。 「ふるさと納税で福島県応援、震災後に1千万円超(2011年4月7日16時42分 読売新聞)」

「ふるさと納税で福島県応援、震災後に1千万円超(2011年4月7日16時42分 読売新聞)」

義援金を送るにあたり、ふるさと納税制度を利用して寄付を行おうという人が増えており、

またこの記事などによって改めてふるさと納税制度に関心を持つ人が増えているようです。

そこで前回の記事と関連して、ふるさと納税制度と義援金(寄付金)について取り上げてみたいと思います。

ふるさと納税制度とはなにか?

まず税法的には「ふるさと納税」という言葉はありません。ふるさと納税とは前回取り上げた寄付金控除の一部をさします。

つまり、所得税や住民税のように国や地方自治体(都道府県、市区町村)に税金として納税するのではなく、あくまで個人が個人の判断で日本全国どこでも好きな地方自治体(都道府県、市区町村)に寄付をした金額のうち一定の金額を、確定申告をすることによって所得税と住民税から軽減することができますよ、という制度です。

ちなみに詳しいふるさと納税のしくみについては下記のサイトの解説がわかりやすいのでこちらもご覧ください。 ふるさと納税応援サイト

ふるさと納税応援サイト

なぜいま東日本大震災の義援金として注目され利用されているのか?

1.自分の好きな都道府県、市区町村を選べる。

自分にとって関係の深い都道府県、市区町村の人たちを支援したい。

2.自分の所得税、住民税が軽減される。

どうせ納税するなら自分たちの住む被害のない都道府県、市区町村ではなく被災地のために使ってほしい。

このようなふるさと納税制度を利用した寄付金が増えていることをうけて総務省も対応を拡大しています

「あなたの『ふるさと寄付金』が被災者支援に活かされます!(総務省)」

「あなたの『ふるさと寄付金』が被災者支援に活かされます!(総務省)」

自治体の受領書なしでも可=被災地へのふるさと納税-総務省(時事ドットコム)

http://www.jiji.com/jc/zc?k=201103/2011033101047

この対応のポイントは上記のリンクにも書かれているとおり、次の2点です。

◎本来、自治体への寄付金を「ふるさと納税制度」を利用して控除する場合、

寄付した先の自治体の受領書が必要でしたが、東日本大震災の被災地への寄付金については受領書がなくても振込依頼書の控えなどで被災地への寄付ということが明らかになっていれば控除が受けられることになった点

◎本来住所地の日本赤十字社や共同募金会への寄付でなければ、ふるさと納税制度としては利用できなかったのが、東日本大震災への義援金として寄付されたものについては控除の対象とされた点です。

下記のホームページでは、ふるさと納税制度を活用して寄付するための手続きや各自治体の寄付金受け入れ口座の一覧が紹介されていますのでご覧ください。 「ふるさと寄付金など個人住民税の寄附金税制(総務省)」

「ふるさと寄付金など個人住民税の寄附金税制(総務省)」

一体いくら寄付すればいくら軽減されるのか?

総務省のホームページにモデルケースごとの試算が掲載されています。 「家族構成、給与収入、寄附金額ごとのモデルケース(総務省HPより)」

「家族構成、給与収入、寄附金額ごとのモデルケース(総務省HPより)」

私はこれを見てもいまいちピンとこなかったので一覧表にしてみました。

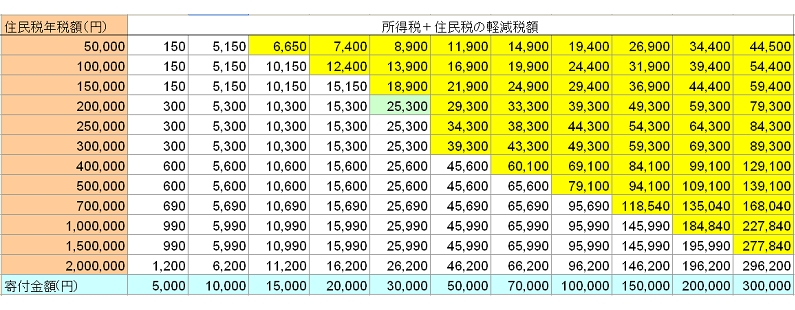

縦軸に住民税の年税額、横軸に1~12月の寄付金額合計を表示しています。2箇所以上に寄付をされた場合もその合計額となります。縦軸と横軸の交わるところの数字が、所得税分と住民税分を合計した軽減される税額です。

【図-1】

実際の住民税年税額や寄附金額と表の金額との間には、細かな差異があると思いますので、これはあくまで目安として考えてください。住民税の年税額がわからないという人は、毎月の給料明細のうち住民税の欄を見てください。その数字を12倍したものが大体の年税額です。給与でなく年4回納付している人は市役所からの通知書を見るか、最近の1回分の納税額を4倍すれば大体の年税額になると思いますので目安にしてください。

およそ寄付金額-5,000円が軽減されます。ただし、軽減額の増加幅は、住民税年税額の約1/10を境にして次第に減っていきます。

(【図-1】の黄色で色づけしてある箇所)

もちろん住民税を納めていない方は軽減される税額がないわけですから軽減額はゼロです。

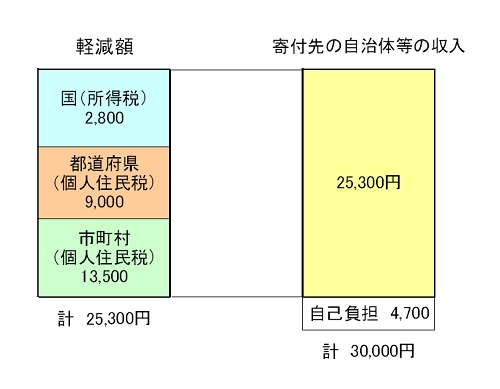

仮に、【図-1】で緑色で示した、住民税の年税額200,000円を納税している人が30,000円を寄附した場合の軽減額25,300円の内訳は下図のようになります。

【図-2】

ところで、この寄付先の自治体はどこでも好きな自治体を選択できることとなっています。このふるさと納税制度(寄附金控除)を利用して自分の住所地の都道府県、市区町村に寄附をするとどうなるでしょうか?

所得税(国税)の一部が軽減されて、その分を直接自分の住所地の自治体へ支払ったことになります。

(5,000円程度は多く払うことになりますが)

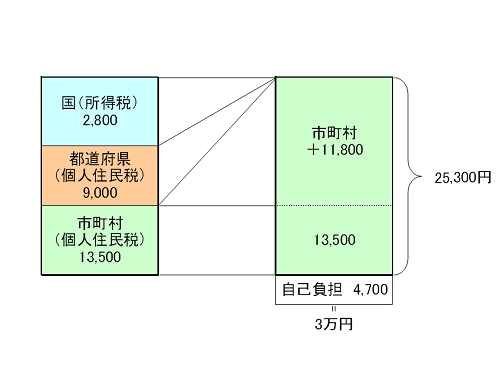

【図-3】

先ほどの例で、年税額200,000円を払っている人が30,000円を自分の住所地の市区町村に寄附をしてこの制度を利用した場合、2,800円が所得税(国)から、都道府県民税から9,000円、市区町村民税から13,500円それぞれ軽減されます。(【図-3】参照)

そうするとこの制度を利用されない場合と比べて、国は2,800円減収、都道府県は9,000円減収、市区町村は30,000-13,500=16,500円増収となり、この額は国の減収分2,800円と都道府県の減収分9,000円、寄附した人の自己負担分4,700円の合計と同じ16,500円となるので、自己負担分をのぞいて、寄附した人の住所地の自治体と国から寄附された自治体へ納税先が変わったことと同じ効果があります。

自治体によってはこのような寄付金の使途を寄付した人が選択できるところもあるので、

(たとえば教育のためにつかうとか、緑化のためにつかう、文化財保護のためにつかうなど)

『国や都道府県は規模が大きすぎて身近でない、私は一番身近な市区町村に多く納税したい』

『税金の使い道にもある程度かかわりたい』

と思っている方にはこういう寄付(納税)の仕方もあるのではないかと思います。

こうしてみるとこの制度、少しですが税金の行方について、納税者が選択できる制度ともいえます。

■軽減額についてのポイント■

☆軽減額については、【図-1】を見ていただければわかるとおり、およそ寄付金額-5,000円が軽減されます。

ただし、軽減額の増加幅は、住民税年税額の約1/10を境にして次第に減っていきます。

(【図-1】の黄色で色づけしてある箇所)

☆もちろん住民税を納めていない方は軽減される税額がないわけですから軽減額はゼロです。

☆この制度を利用するには、翌年3月15日までに確定申告をすることが必要です。

ふるさと納税制度を最大限活用して寄付金を送りたい方は参考にしてください。

(このコンテンツは、平成23年5月1日現在の法令・通達等により作成しています。)

BACK

森川コンサルティンググループ

森川コンサルティンググループ